Хеджирование. Стратегии хеджирования

Торговля любыми активами на финансовых рынках неизбежно влечет серьезный риск потерь. Хеджирование – процесс защиты активов от возможных рисков. Обычно это означает использование нескольких инструментов для компенсации или уравновешивания текущей торговой позиции с целью снижения общего риска.

Тем не менее, стоит отметить, что существует довольно много различных стратегий хеджирования, которые трейдеры могут использовать для защиты своих средств, и каждая стратегия имеет свой набор плюсов и минусов.

Вместе с читателями портала 1-consult.net обсудим это более подробно.

Многие участники финансовых рынков могут адекватно смягчать колебания валютных курсов, просто открывая одну позицию, противоположную текущей сделке.

Прямое хеджирование

Наиболее распространенная простая стратегия называется «прямым хеджированием». К примеру, когда трейдер уже имеет длинную позицию по определенной валютной паре, а затем одновременно занимает короткую позицию по тому же активу.

В чем суть? Стратегия прямого хеджирования позволяет торговать в двух разных направлениях по одной и той же паре без необходимости закрывать сделку, фиксировать убыток и начинать с нуля. Теоретически метод означает, что положение спекулянта должно оставаться стабильным независимо от любых резких колебаний рынка.

Прямое хеджирование – это не способ заработать деньги. Он редко приносит чистую прибыль. Тем не менее, он обеспечивает относительно эффективную защиту, поскольку капитал трейдера при открытии второго разнонаправленного ордера замораживается. Одна позиция будет убыточная, а вторая – прибыльная. Когда направление тренда четко определиться, убыточный ордер можно закрыть.

Хеджирование с использованием нескольких валют

Не все поставщики валютных услуг предлагают прямое хеджирование – особенно в Соединенных Штатах, где Национальная фьючерсная ассоциация ввела запрет, предотвращающий прямое хеджирование во многих случаях. Организации, которые стремятся получить прибыль, применяют стратегию хеджирования нескольких валют.

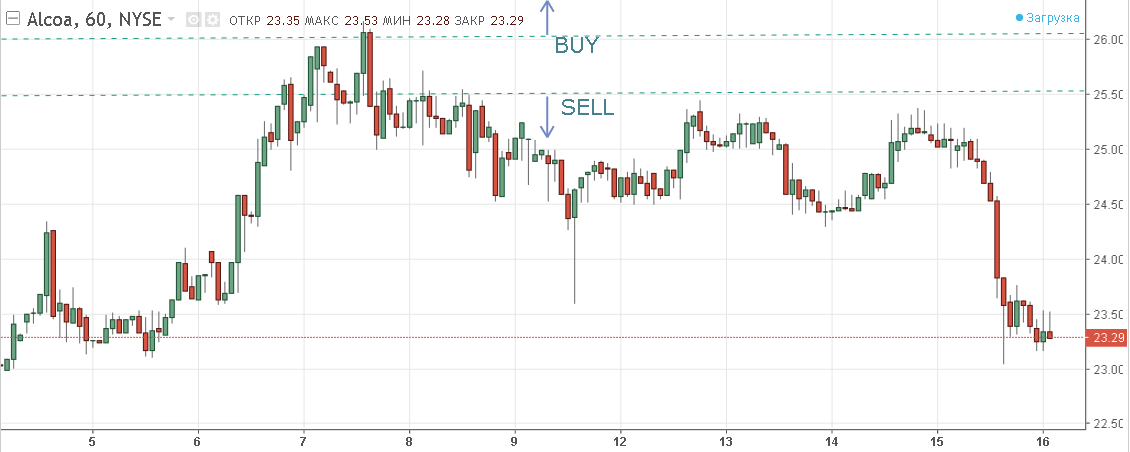

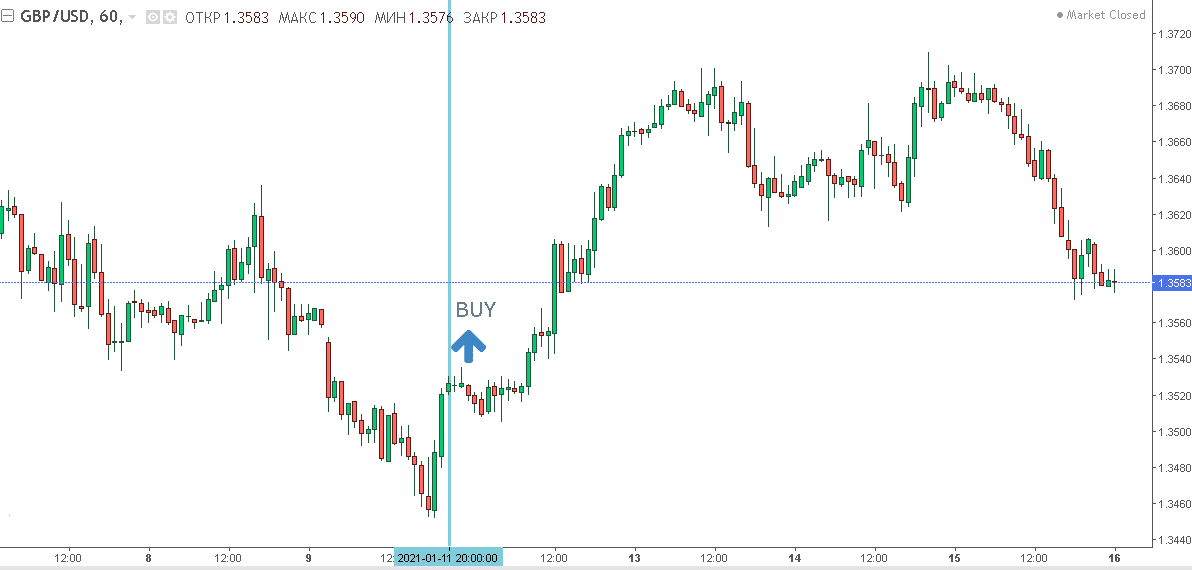

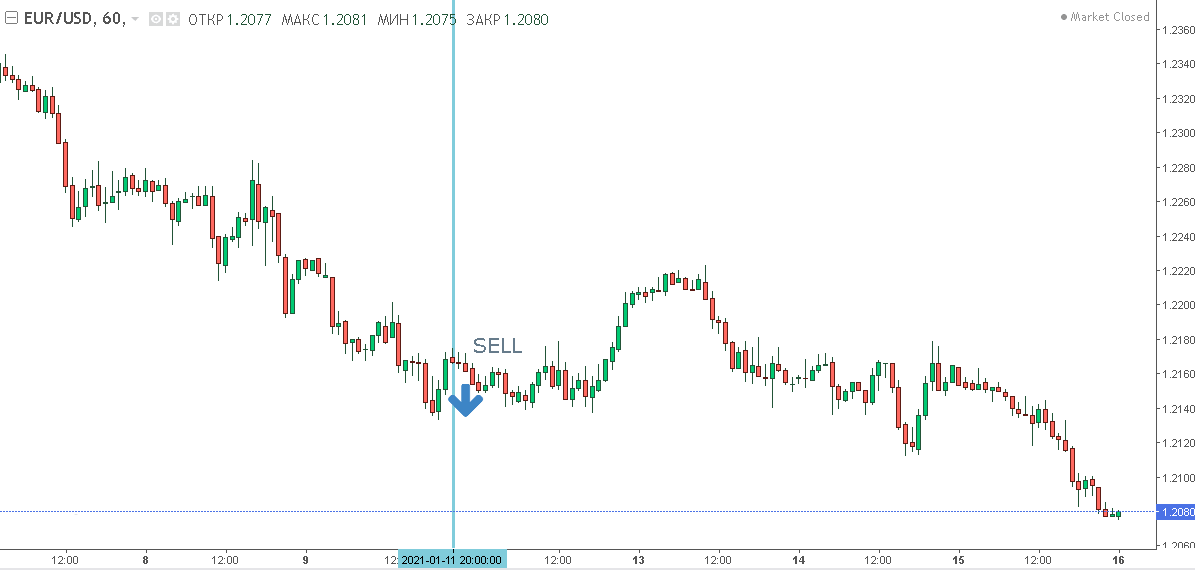

В данном случае трейдеры выбирают две положительно связанные валютные пары, а затем занимают противоположные позиции по этим парам.

Наиболее распространенным примером может быть открытие длинной позиции по паре, такой как фунт стерлингов и доллар США, а затем одновременное открытие короткой позиции по евро и доллару.

Выбрав эту стратегию, ослабление евро, скорее всего, приведет к потере позиции компании по фунту стерлингов, но этот убыток должен быть компенсирован хорошей прибылью от более короткой позиции евро / доллар. Точно так же падение доллара США компенсирует любые потери короткой позиции по евро.

Однако стратегия использования нескольких валют тоже несет риск. Если ликвидность снизится на разных рынках, убытки отражаются сразу на нескольких валютах. Результат будет обратным и повлечет потери по каждой отдельной позиции.

Хеджирование опционами

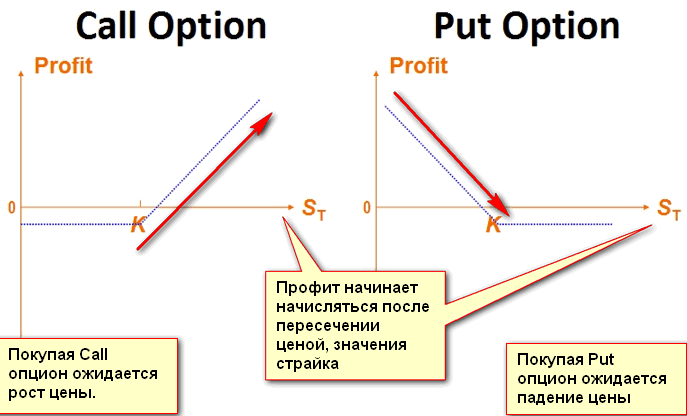

За последние годы популярность валютных опционов резко возросла в качестве альтернативы хеджирования. Прежде всего, это стратегия «колл-опцион». Опцион колл – это страховой продукт, который дает спекулянту право покупать иностранную валюту по согласованному обменному курсу до определенной даты в будущем.

С другой стороны, трейдер может использовать обратный «пут-опцион», который дает возможность продать валютную пару по заданному курсу.

Стоит отметить, что ни один из этих вариантов валюты обычно не связан с обязательством от имени держателя произвести какой-либо обмен, но ожидается, что он будет платить премию за право обменивать валютные пары по согласованной цене. Это плата за риск.

Премии обычно достигают немалого размера, поэтому валютные опционы не всегда подходят розничным трейдерам. Тем не менее, такой метод выбирают многие крупные корпорации. Это устраняет риск непредвиденных расходов на транзакции для компаний.

Форвард, как инструмент хеджирования

Хотя стратегии хеджирования и опционы являются двумя наиболее популярными способами, которыми компании работают, чтобы защитить себя от неустойчивых колебаний валютных курсов, важно отметить, что эти стратегии подходят не всем.

Вместо этого корпорации могут заключить форвардный контракт. Это когда инвестор гарантированно получает фиксированную прибыль, которая уже не может ни вырасти, ни упасть.

В качестве примера можно привести фермера, который продает свой урожай по заранее оговоренной цене с определенной выгодой для себя.

Итоги

Не существует правильной или неправильной стратегии хеджирования.

Каждый спекулянт будет иметь свой собственный уникальный аппетит к риску, и выберет приемлемый для себя метод защиты от убытков.