Сосредоточьтесь на малой капитализации: индекс Russell 2000

В финансовых новостях основное внимание уделяется эффективности трех индексов фондового рынка США: S&P 500, Dow Jones Industrial Average и NASDAQ Composite.

Но есть еще один менее известный индекс, который, все же представляет собой важный сегмент рынка. Это индекс Рассела 2000. Обсудим его вместе с читателями портала 1-consult.net.

Общее описание

Russell 2000 (RUT) представляет собой две нижние трети индекса Russell 3000. В RUT входят компании с относительно небольшой рыночной капитализацией, которые ведут основную часть своего бизнеса в Соединенных Штатах.

Это контрастирует с тем, что можно увидеть в индексе Dow Jones Industrial Average или S&P 500 с такими компаниями, как Apple или Boeing, которые не только имеют большую рыночную капитализацию, но и большое присутствие за рубежом.

Крупные капиталы привлекают много внимания, но и акции с малой капитализацией по-прежнему остаются популярной инвестиционной подгруппой. Очень важно следить за ними отдельно от их более крупных братьев и сестер. Хотя существуют и другие индексы с малой капитализацией, но RUT – самый известный.

Глобальная экономическая изоляция—или нет

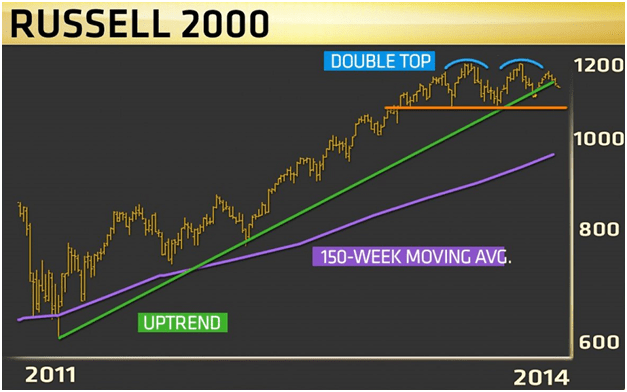

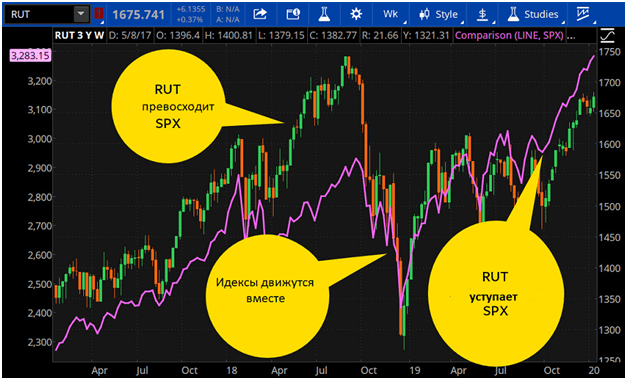

Акции с малой капитализацией часто торгуются синхронно с остальным рынком, но в определенные дни – и в течение экономических циклов – они могут вести себя по-разному, предлагая подсказки о настроениях и рыночных тенденциях.

Например, плохие новости на международном рынке оказывают давление на акции крупных транснациональных корпораций, резко снижая SPX, но реакция RUT обычно более сдержана.

Иногда во время торговых споров между США и Китаем в 2019 году акции компаний с малой капитализацией опережали индекс SPX из-за опасений по поводу глобального экономического роста и прибылей крупных транснациональных корпораций.

Но это рассуждение не всегда верно. Беспокойство по поводу того, что потенциально затяжной торговый спор может подорвать бизнес американских компаний с малой капитализацией, также вызвало снижение эффективности RUT по сравнению с SPX.

В некоторые дни и в течение более длительных периодов Russell 2000 с малой капитализацией превосходил, уступал и двигался в тандеме с индексом S&P 500 (SPX, фиолетовая линия).

Хотя небольшие компании могут не продавать свою продукцию на международном уровне, они являются частью американской цепочки поставок крупных транснациональных компаний. Если продажи крупных компаний пострадают из-за геополитических проблем, они могут в конечном итоге заказать меньшее количество комплектующих у местных поставщиков с небольшой капитализацией.

Промышленные связи

Эта взаимосвязь поставок является одной из причин, по которой вы можете отслеживать производственные показатели, если хотите уделять более пристальное внимание факторам, влияющим на RUT.

В производственном секторе США в течение 2018 и 2019 годов наблюдался спад, и эта тенденция ухудшила перспективы для мелких поставщиков. Откат заказов от таких компаний, как Caterpillar, например, особенно проблематичен для небольших компаний, источники доходов которых могут быть более концентрированными, чем у более крупных компаний.

С ослаблением торговой напряженности между Китаем и Соединенными Штатами в конце 2019 года вполне возможно, что больший оптимизм на торговом фронте может проявиться в деловых расходах крупных транснациональных корпораций и привести к увеличению заказов для компаний RUT-комплектующих.

Проблемы доходности

Другой особенностью RUT является то, что он включает концентрацию региональных банков, а это означает, что помимо наблюдения за производственной ситуацией, можно рассмотреть, что происходит с кривой доходности.

Кривая доходности – это график, отображающий доходность казначейских облигаций с разными сроками погашения, при этом более короткие сроки погашения показаны слева, а более долгосрочные – справа.

Обычно кривая доходности наклоняется вверх, но она может сглаживаться или даже инвертироваться. Некоторые аналитики приравнивают инверсию кривой доходности к возможному экономическому недомоганию, но эта взаимосвязь остается предметом дискуссий.

Сглаживание кривой доходности негативно влияет на региональные банки, представленные в RUT. Банковская маржа страдает, когда финансовые учреждения должны выплачивать более высокие краткосрочные проценты по депозитам, чем они взимают по долгосрочным кредитам. Это может быть особенно неприятно для региональных банков, которые обычно генерируют большую долю своих доходов от кредитной деятельности.

Смешанный подход

Многие портфели акций сочетают инвестиции с малой и большой капитализацией. Акции с малой капитализацией могут быть стратегией диверсификации, но не обязательно хеджированием.

У этих небольших компаний есть потенциал роста, но есть и риски. К ним относится более высокая вероятность понижения кредитного рейтинга, денежного кризиса или даже банкротства, потому что у предприятий с небольшой капитализацией не такие «глубокие карманы», как у крупных компаний.

Их акции не так широко распространены, а неликвидность затрудняет продажу падающих активов. О компаниях с малой капитализацией мало информации, поскольку у них не так много аналитиков, которые их освещают.

Это может сделать выбор акций в пределах Russell 2000 более рискованным, чем, скажем, выбор голубых фишек в $ DJI. Один из способов увеличить вашу долю в акциях с малой капитализацией – использовать биржевые фонды с малой капитализацией (ETF), некоторые из них специально отслеживают Russell 2000.

В конце концов, добавляете ли вы акции с малой капитализацией в свой портфель, зависит от вашей инвестиционной стратегии. Если ее нет, подумайте о консультации с профессионалом на нашем портале для обсуждения потенциальных рисков на рынке, которые могут включать в себя акции с малой капитализацией, составляющие индекс Russell 2000.