Понятие маржи. Ее отличие от наценки

Тематика управления бизнесом и различные аспекты финансовых операций предусматривают термин маржа. Что же это? Подобный вопрос часто возникает и у начинающих трейдеров. Интересен он и читателям портала 1-consult.net .

Маржой, простыми словами, общепринято считать разницу между ценой и стоимостью на любой товар. При трейдинге на финансовом рынке это обозначение размера необходимого аванса, своеобразный залог, обеспечивающий возможность проведения маржинальной торговли.

Определение маржи и ее виды

В дословной транскрипции margin — разница, преимущество. Причем, различие между разнообразными показателями – ценами на продукцию, процентными ставками, курсами активов. Если говорить в целом, то это обобщенное определение выражает разницу двух параметров в банковском, страховом и биржевом сегменте экономики.

Данный термин трактуется по-разному в зависимости от того, в какой именно сфере он рассматривается. Так, например, торговля на финансовых рынках предусматривает понятие «маржи», как собственные денежные средства спекулянта, участвующие в сделке.

Различается множество различных видов маржи. Наиболее распространены:

- Начальная. Капитал на счете торгующего, вносимый им для получения кредита. По-сути, это тот минимум денежных средств, который необходим спекулянту для открытия ордера у брокера. Величина начальной маржи всегда зависит от размера суммы средств, предоставляемых брокером;

- Минимальная . Это определенный порог, как правило, составляющий 25%, после превышения которого, сделка спекулянта принудительно закрывается по Margin Call. Чтобы это предотвратить, нужно пополнить счет;

- Необходимая. Количество средств на депозите необходимое не только для открытия ордеров, но и достаточное для поддержания их в открытом состоянии определенное количество времени. Значение необходимой маржи зависит от выбранного кредитного плеча.

Например, используя плечо 1:100, величина суммы залога составит 1% от суммы совершаемой сделки. Если же выбрать рычаг 1:50, то залог будет уже 2% ; - Вариационная. Это разница между ценой актива на момент открытия ордера и стоимостью этого актива в текущий момент времени. В течение торгового дня ее значение меняется. Конечный результат закрепляется по итогам сессии. В случае положительного результата трейдер получит прибыль, отрицательного — убыток.

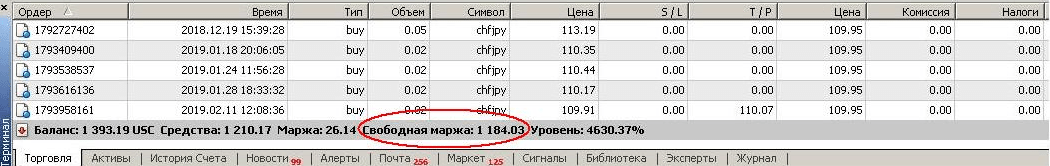

Явный плюс вариационной маржи — начисление прибыли на счет спекулянта еще до продажи торгуемого актива. Но, присутствует и обратная сторона медали — при движении цены в сторону противоположную ожиданиям, средства списываются со счета и позицию вовремя необходимо закрыть во избежание полного «слива» депозита; - Свободная. Сумма средств на балансе, не используемая в текущий момент. Ее вполне можно применить для открытия дополнительных позиций. Также это понятие можно трактовать, как разницу забронированных и фактических денежных средств. Разница между балансом средств на депозите спекулянта и маржой всех открытых в настоящий момент ордеров. Последние на балансе в учет не берутся. Ведется учет только открытых позиций. В торговом терминале свободная маржа обозначается Free Margin .

На рисунке видно, каким образом она отображена в торговом терминале.

- Хэджинг. Термин произошел от английского слова hedge, в переводе «страховка» или «гарантия». Естественно, что в данном случае имеется ввиду определенная финансовая безопасность.

Данный вид маржи служит для открытия и поддержания позиций разного направления с целью минимизации возможных потерь; - Бек-маржа. Ею являются средства, составляющие дополнительную прибыль. Рассчитывается она заранее и представляет собой скидки, бонусы и разнообразные преференции, которые предоставляют потребителю поставщики или производители.

Маржа и наценка

Большое количество людей не видят разницу между этими понятиями. Однако, она существует.

Наценку применяют для обозначения следующих величин:

- Суммы, приплюсовываемой к изначальной стоимости товара, когда он реализуется;

- Прибыли при торговле в розницу;

- Разницы между оптовой и розничной стоимостью какой-либо продукции.

В общем, наценка – это последняя цена продукта минус его себестоимость. Наценку устанавливают для компенсации затрат на производство, хранение, доставку и реализацию какой-либо продукции. Это своеобразная прибавка к изначальной себестоимости товара. Маржа, в свою очередь, рассчитывается без учета себестоимости.

Для наглядности различий следует привести ряд значимых особенностей:

- Отличие при расчете. Расчет наценки предусматривает разницу стоимости продукции и ценой ее закупки. Расчет маржи – разница между выручкой, полученной организацией после реализации продукции, и ее себестоимостью;

- Наибольший объем. Отсутствие ограничений у наценки. Она может достигать и 100%, и в несколько раз превышать эту величину. Маржа не может достигать таких значений;

- В основе ее расчета берется доход организации. Базой расчета наценки является себестоимость;

- Обе величины, в любом случае, прямо пропорциональны друг другу.

Сравнивая формулы расчета, можно увидеть – М = (КСТ – СТ) / КСТ * 100%, Н = (КСТ – СТ) / СТ * 100%.

Здесь КСТ – конечная стоимость товара, СТ – себестоимость товара.

Вывод

Подводя итог сравнению, можно отметить разницу между маржой и наценкой.

Первая отражает прибыльность товара и эффективность работы. Вторая – показателем, расчет которой ведется от закупочной цены.