Инвестиционный портфель

Торговля и инвестиции на финансовых рынках дают положительный результат только при соблюдении ряда правил. Одним из них является диверсификация.

Торгуя несколькими активами или инвестируя денежные средства в них, вкладчик повышает свои шансы на получение профита. Интерес к данной тематике наверняка проявляют и многие читатели портала 1-consult.net.

Выбор между торговлей и инвестициями

У каждого свои предпочтения. Одних интересует торговля на финансовых рынках. Это более увлекательно, считают они. Но торговля на Форекс подразумевает анализ огромного количества информации, такой как экономические новости, исторические данные и показания индикаторов. Анализ информации и принятие решения иногда занимают немало времени. Людям, использующим его для получения основного дохода из других источников, это неприемлемо. Поэтому они являются приверженцами инвестиций.

Преимущества здесь очевидны:

- Во-первых, вы тратите меньше времени на изучение активов;

- Во-вторых, легче управлять средствами;

- В-третьих, ПАММ-инвестирование, более прозрачно, чем валютные рынки.

Имея дело с ПАММ-активами, вам нужно только проверить прибыльность на различных счетах. Решения принимаются быстрее и, следовательно, ваши результаты более предсказуемы. Углубимся в эту тему и проведем некоторое исследование инвестиционных технологий и портфелей.

Что такое портфельное инвестирование?

Для начала определимся с терминами.

Портфельное инвестирование – это инвестирование в различные активы для диверсификации рисков. Диверсификация рисков буквально означает их снижение за счет распределения потенциала риска между различными активами. ПАММ – это инвестиционные активы, которыми управляют валютные трейдеры. Их результаты торговли являются основой вашей инвестиционной стратегии, и от них зависит ваша прибыль.

Другими словами, портфельное инвестирование – это инструмент для создания источника пассивного дохода с низким уровнем риска и высокой ликвидностью.

Какие бывают типы портфелей?

Активы, входящие в инвестиционный портфель могут быть высокодоходными. Но риск потерь от их использования максимальный. Можно включить сюда менее рисковые инструменты. Однако и прибыль будет меньшего размера.

Инвесторы по-разному относятся к классификации портфелей.

Большинство склонно выделять 3 типа:

- Агрессивный. Прибыльность от 15% в месяц. Он укомплектован наиболее высокодоходными инструментами, поэтому связан с наибольшими рисками. Менеджеры с максимальной дневной доходностью обычно регистрируют отрицательную доходность в долгосрочной перспективе;

- Консервативный портфель подразумевает, что средства инвестируются в активы с низкой прибылью (от 5% в месяц) и низким уровнем риска, что позволяет инвесторам делать более точные прогнозы в отношении своих денег. Этот вид инвестиций предполагает низкую убыточность, низкую дневную доходность и стабильную долгосрочную прибыль. На таких счетах управляющие торгуют осторожно и не допускают больших просадок;

- При сбалансированном портфеле средства равномерно распределяются между 2-мя предыдущими типами активов. Поэтому риски здесь низкие, а прибыль средняя. Даже если вы потерпите убытки на агрессивных счетах, они впоследствии будут компенсированы консервативным сегментом портфеля.

Таким образом, ваш портфель зависит от ваших личных предпочтений в отношении рисков и прибыльности. Прежде чем сформировать портфель памм счетов, будет не лишним детально проанализировать их не только на предмет стратегии и размера доходности. Следует обязательно проанализировать его показатели на длительном временном промежутке (хотя бы полгода), поскольку иногда управляющие разными способами завышают показатели своего счета.

Многие считают, что сбалансированный портфель – лучший вариант для тех, кто хочет получить высокую прибыль, не теряя при этом все средства. Однако равномерное, в процентном соотношении, распределение средств в различных сегментах (консервативном, агрессивном и сбалансированном) еще нельзя назвать оптимальным.

Некоторые опытные инвесторы рекомендуют следующее соотношение инструментов на счете с годовой давностью:

- По крайней мере, 10% новых перспективных активов;

- 10% агрессивных активов;

- 20% активов средней прибыльности;

- 60% консервативных активов.

Как сформировать инвестиционный портфель?

Этот вопрос задает множество начинающих инвесторов. Формирование инвестиционных портфелей зависит только от выбора управляющих. И здесь желательно не ошибаться.

Для инвесторов со стажем эта задача не представляет сложности, но новички зачастую могут столкнуться с проблемами.

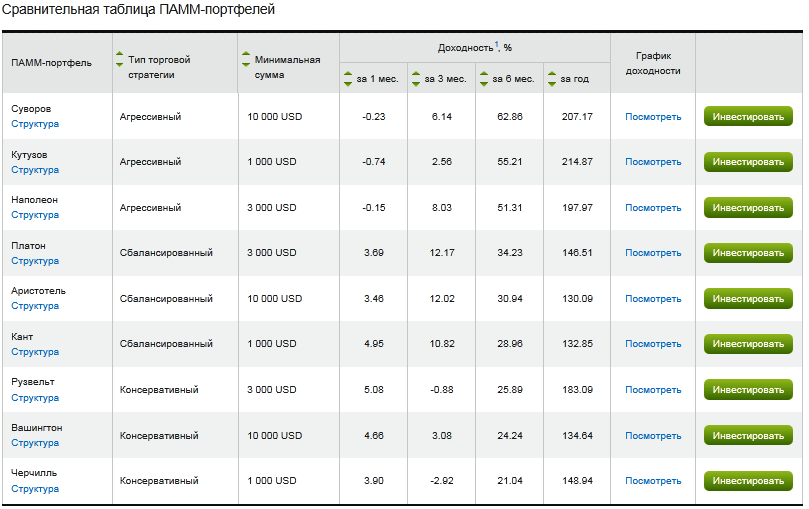

Специально для них различные брокерские компании на своих сайтах создают функционал инвестирования в уже готовые портфели. Управляющие в таких портфелях определяются на основе финансовых показателей их деятельности.