Прогноз на III квартал: уравновешивание восстановления с затратами на пандемию

В третьем квартале инвесторы чувствуют себя так же, как и во втором: осторожно оптимистично. Обсудим это с читателями портала 1-consult.net.

Открытие экономики заставило большинство людей почувствовать, что этим летом начинается более нормальная жизнь. Розничная торговля, отдых и транспорт растут, что вселяет в нас оптимизм.

Некоторые из неопределенностей, возникших во втором квартале, могут быть перенесены на третий, включая инфляцию и план денежно-кредитной политики Федеральной резервной системы (например, процентные ставки и покупка облигаций).

Повышение доходов и валового внутреннего продукта (ВВП) может начать замедляться из-за чрезмерного роста, зафиксированного в первой половине года, что не является той тенденцией, которую предпочитают инвесторы. Но рост может остаться выше исторического уровня.

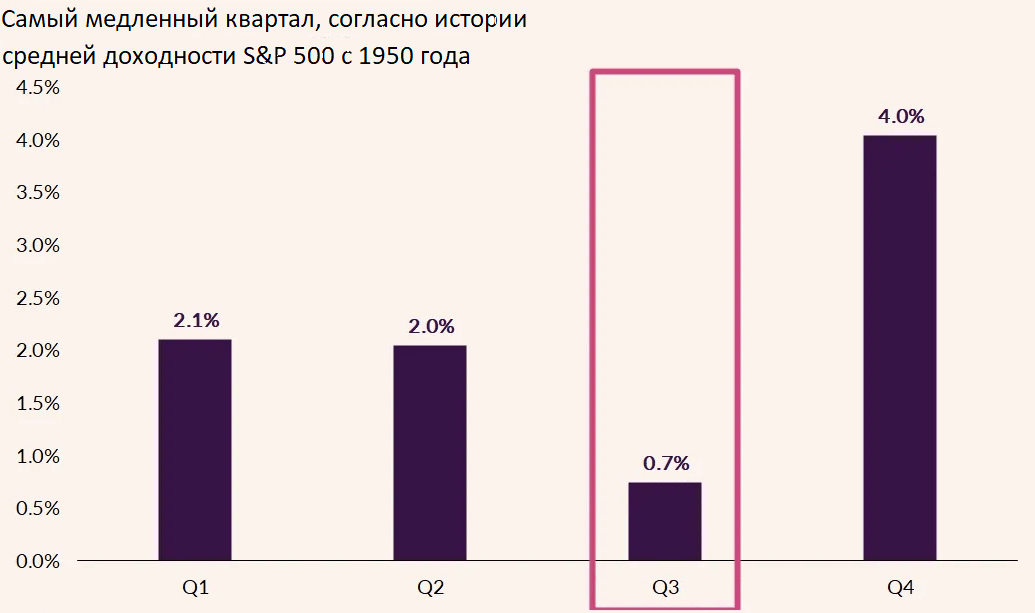

Несмотря на то, что S&P 500 исторически оставался неизменным в третьем квартале – с 1950 года он в среднем вырос только на 0,7%, – такой результат может привести к повышенной волатильности. Более широкая картина, вероятно, станет более важным драйвером для рынка в этом квартале.

Повторное открытие – полностью ли учтено в цене?

Вы, наверное, слышали, как финансовые эксперты говорят о том, что открытие экономики уже учтено в рыночных ценах. Часто они упоминают, что отношение цены к прибыли (P / E) индекса S&P 500 является самым высоким за последние 20 лет.

В июне 2020 года P / E для S&P 500 превысил 25x. Однако более высокая, чем ожидалось, прибыль за последние три квартала помогла снизить коэффициент P / E. По данным S&P Capital IQ, прибыль S&P 500 выросла на 34% в годовом исчислении в первом квартале 2021 года, и ожидается, что этот рост достигнет пика во втором квартале на уровне 55%.

По оценкам Уолл-стрит, рост прибыли может замедлиться в среднем до 17% во второй половине этого года. Хотя это намного ниже, чем в первой половине этого года, это намного выше, чем средний темп роста, равный 8.

Норма сбережений по-прежнему повышена до 12,4%, а у потребителей есть около 17 трлн. долларов наличными в кассе или на депозитах в банках. Это в сочетании с отложенным спросом ведет к увеличению розничного трафика, а спрос на авиаперевозки предполагает, что консенсусные оценки прибыли на акцию не могут правильно предвидеть тот тип роста прибыли, который еще предстоит.

Корпорации также изобилуют наличностью, что может привести к большему количеству обратных закупок, слияний и поглощений, которые будут способствовать росту EPS. Есть надежда, что это также приведет к увеличению капитальных затрат на движущие силы операционного роста, такие как инвестиции в людей, исследования, технологии и оборудование.

В целом, более высокая, чем ожидалось, прибыль во второй половине этого года может позволить рынку расти до более нормального мультипликатора, что может сделать рынок более привлекательным для инвесторов.

Значимость ФРС

Всегда важно учитывать, какие элементы потенциально могут помешать прогнозу.

В центре этой дискуссии находится ФРС и то, как долго она будет продолжать поддерживать восстановление экономики после пандемии. Председатель Джером Пауэлл взял на себя обязательство дождаться полного восстановления рынка труда США, прежде чем рассматривать вопрос о повышении процентных ставок.

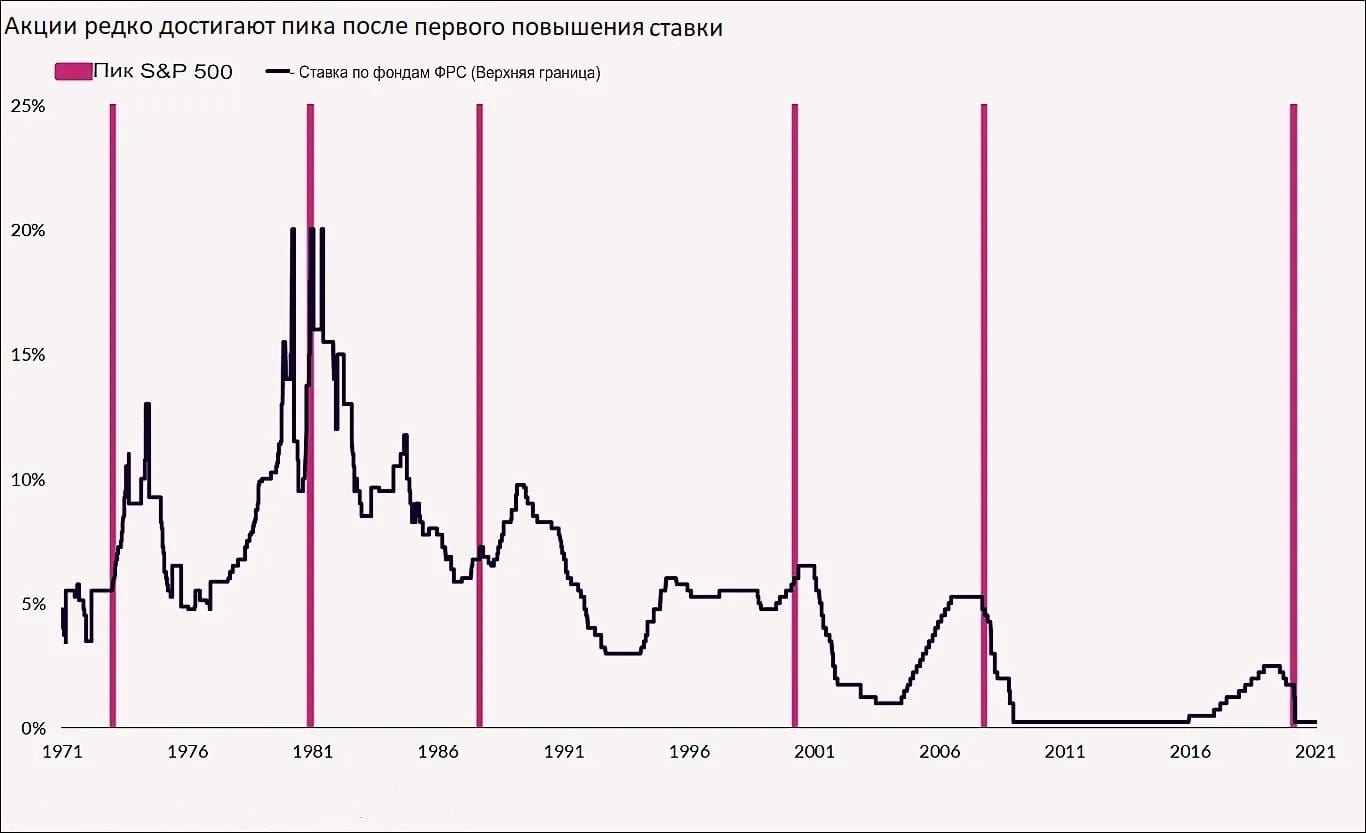

Инвесторы были чувствительны к новостям от ФРС, потому что со временем рост ставок может способствовать достижению рыночного пика. Тем не менее, пика обычно не бывает в начале цикла ужесточения ставки.

Когда будет достигнуто полное восстановление рабочих мест? Согласно правительственным данным, в США все еще остается 7,6 миллиона рабочих мест, потерянных во время пандемии. Несмотря на активный поиск сотрудников многими компаниями, в апреле и мае рост числа рабочих мест замедлился.

Из-за позиции ФРС по возвращению к полной занятости до повышения ставок, уровень безработицы остается ключевым показателем для финансовых рынков в третьем квартале и в последующий период.

Подготовка к инфляции

Одна из причин, по которой ФРС так сосредоточена на картине занятости – твердая уверенность в том, что рост инфляционного давления, который мы испытываем по мере восстановления экономики США, может оказаться временным.

Требуется время, чтобы перезапустить большую интегрированную систему из состояния простоя, и многие отрасли, от полупроводников до основных продуктов питания, энергии и промышленных товаров, сталкиваются со значительными нарушениями спроса и предложения.

Это привело к росту цен по всему миру: сначала на уровне производителей / предприятий (рост на 2,9% в годовом исчислении в мае), а затем неуклонно переходило к потребителям (рост на 3,8% в годовом исчислении в мае) в течение 2021 года.

ФРС на своем июньском заседании признала рост инфляции. Тем не менее, в долгосрочной перспективе ожидается, что рост цен вернется к более разумным 2% в 2022 году и в последующий период.

В любом случае, будь то сокращение ежемесячных покупок активов на 120 млрд. долларов или возможное повышение процентных ставок, следующий шаг ФРС, вероятно, будет рассматриваться, как более ограничительный.

Аналитики предполагают:

- Пока нет причин бояться ФРС;

- Лучше быть готовым к тому, что инфляционное давление продлится дольше, и быть счастливым, если этого не произойдет.

Как это может повлиять на ваши вложения?

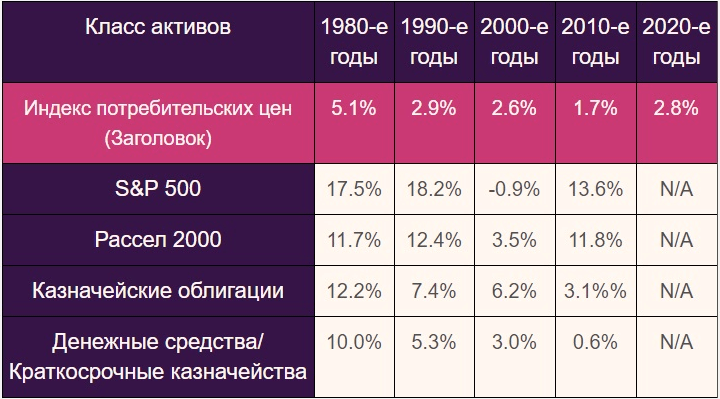

Однако инфляция не должна погубить ваш портфель. Исторически она снижала доходность акций, но рынок по-прежнему демонстрирует умеренно хорошие показатели в течение долгого времени, пока экономика продолжает расти.

В этих условиях целесообразно поискать возможности для роста по разумной цене, чтобы найти инвестиционные возможности. Исследование показывает, что компании, занимающиеся производством материалов и напрямую связанные с сырьевыми товарами, могут работать так же хорошо, как и финансовые.

Акции компаний с малой и средней капитализацией также остаются со скидкой по сравнению с более крупными предприятиями, которые доминируют в более широких средних рыночных показателях.

Итог

После двузначного прироста акций США в первые шесть месяцев 2021 года макроэкономическая среда, вероятно, будет держать инвесторов в напряжении в третьем квартале.

Некоторые области рынка, возможно, выиграют больше, чем другие. Тем не менее, нет причин для кардинального изменения прогнозов во второй половине года. Долгосрочные инвесторы, по-прежнему выступают за диверсифицированный набор инвестиций, направленных на восстановление после пандемии.

В то же время важно сохранять гибкость и адаптироваться к изменению условий, поскольку циклы делового и инвестиционного рынка обычно не движутся по прямой.